Crédit immobilier : les taux s’emballent en 2022

Les causes et conséquences de la montée des taux

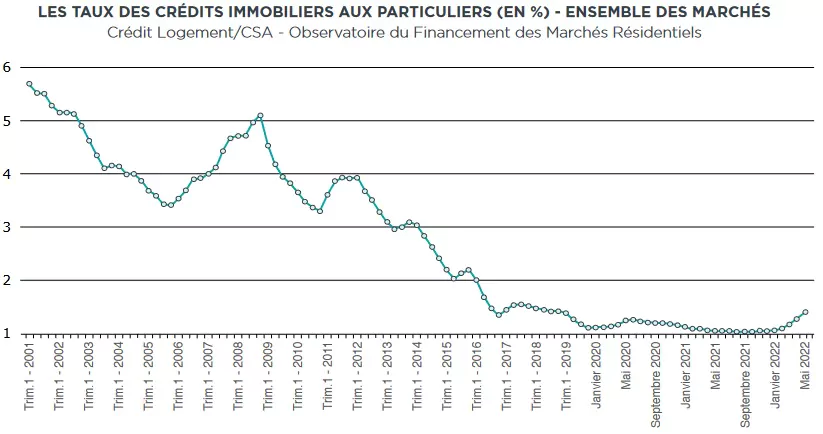

Les taux de crédit immobilier se sont emballés durant l’été 2022. Alors qu’au mois de janvier le taux de crédit immobilier moyen pour un emprunt sur 20 ans avoisinait les 1%, ce même taux a presque doublé en l’espace de 9 mois, atteignant les 2% en septembre 2022.

Le contexte économique actuel et les évènements qui ont rythmé cette année 2022 sont les principaux facteurs de cette montée des taux de crédit immobilier. Avec l’instabilité ambiante, les investisseurs sont enclin à se poser de nombreuses questions :

- Quel est le contexte actuel du marché des crédits ?

- Quelles en sont les conséquences pour les emprunteurs ?

- Est-ce le bon moment pour emprunter ?

Retrouvez nos réponses et conseils dans cet article :

Quel est le contexte actuel du marché de crédit immobilier ?

L’été 2022 à été marqué par la hausse des taux de crédit immobilier, à tel point qu’il devient presque impossible d’emprunter en dessous de 2% depuis le mois de Septembre.

Cependant, les taux de crédit immobilier restent “bon marché” si l’on en croît les experts de l’immobilier, qui pointent du doigt l’inflation historique touchant chaque secteur de l’économie française.

En Août 2022 selon l’INSEE, la hausse sur un an de l’IPCH (Indice des Prix à la Consommation Harmonisée) s’établissait à 6,6% contre 2,1% en Août 2021. De plus, cette tendance semble s’accélérer selon l’INSEE, qui prévoit un ICPH maximal de 6,9% à l’horizon 2023.

Les taux de crédit immobilier restent donc largement inférieurs à la montée globale des prix, maintenus artificiellement bas par le taux d’usure.

Pour rappel, le taux d’usure correspond au TAEG maximum auquel une banque peut prêter, qui comprend le taux nominal, les assurances, les garanties obligatoires, et les éventuels frais de dossier, le coût du crédit. Le taux d’usure est déterminé chaque trimestre par la Banque de France, qui l’a établie à 2,57% au T3 2022.

De plus, la loi Lemoine en vigueur depuis le 1er Septembre facilite grandement l’accès à l’assurance emprunteur. En effet, les nouvelles mesures autorisent chaque emprunteur à résilier son assurance à tout moment, leur permettant de se tourner vers des assureurs individuels aux tarifs bien moins élevés. La loi Lemoine supprime également le questionnaire médical pour les prêts inférieurs à 200 000 euros, qui faisait auparavant obstacle à de nombreux emprunteurs. Par conséquent, ces mesures facilitent l’accès au crédit immobilier et limitent également les coûts d’endettement, l’assurance emprunteur représentant en moyenne 30% du coût total d’un crédit immobilier.

Quelles en sont les conséquences pour les emprunteurs ?

Malgré des taux de crédit immobilier relativement bas par rapport à l’inflation, l’obtention d’un crédit immobilier devient de plus en plus fastidieuse. En effet, la révision du taux d’usure étant trimestrielle, elle n’est pas adaptée à la vitesse d’évolution des taux moyens pratiqués par les banques.

A cause de cet effet ciseaux, ces dernières se retrouvent donc contraintes de pratiquer des taux presque équivalents au taux d’usure en vigueur, ce qui limite inévitablement le nombre de crédits octroyés. En Septembre 2022, ce sont pas moins de 45% des dossiers qui ont été refusés par les établissements de crédit.

De ce fait, la capacité d’emprunt des investisseurs est affaiblie, et leurs budgets doivent être revus à la baisse. Les principales victimes de cette tension du marché des crédits sont les profils à risque. Parmi eux, on retrouve les primo-accédant, les jeunes actifs et les retraités, les personnes malades ou en situation de handicap.

Est-ce le bon moment pour emprunter ?

Lors de ces dernières années, la France a connu des taux de crédit immobilier historiquement bas. Par conséquent, l’inflation actuelle ne permet pas d’atteindre des taux de crédit immobilier comparables à ceux de 2009 par exemple, qui s’établissaient aux alentours de 4%. Les taux actuellement pratiqués restent donc “bons marchés” hors du contexte conjoncturel.

De plus, de nombreux investisseurs ont emprunté à des taux de crédit immobilier plus élevés, en réalisant malgré cela des investissements immobiliers rentables à long terme. Un projet d’investissement reposant uniquement sur les taux d’intérêts liés à son financement ne peut être viable.

En effet, la réussite du projet demande une étude approfondie de tous les aspects de ce dernier. C’est pourquoi il est conseillé d’être accompagné par des professionnels dans chaque étape de votre projet afin de s’assurer de sa fiabilité sous tous les angles.

De toute évidence, l’immobilier fût et restera le meilleur rempart à l’inflation. La consistance matérielle et financière de “la pierre” lui permettent de s’affranchir en partie de la volatilité monétaire. C’est donc le placement par excellence en cas de montée des prix comme celle que la France connaît actuellement.

RECAP’ :

Les taux de crédit immobilier connaissent une forte croissance depuis le début de l’été 2022, en raison de l’instabilité économique actuelle.

Cependant, ces taux restent largement inférieurs à l’inflation, grâce au taux d’usure instauré par la Banque de France. Ce taux d’usure présente cependant des limites, notamment par rapport à la méthode de calcul peu adaptée à l’évolution des taux pratiqués par les banques.

L’accès au crédit est restreint et de nombreux investisseurs sont réticents à l’idée d’emprunter, d’autres voient même leurs dossiers suspendus à cause du taux d’usure trop bas.

Aussi, la hausse des taux de crédit immobilier ne définit pas la fiabilité des investissements financés actuellement. Les taux restent relativement bas comparés à ceux connus ces dernières décennies. De plus, ce n’est pas le seul levier pour réaliser un investissement rentable, et l’immobilier reste le meilleur produit d’épargne en cas d’inflation.

L’ouverture du taux d’usure au 1er Octobre 2022 pourrait dès lors permettre aux banques d’octroyer des crédits plus facilement et relancer une meilleure dynamique sur le marché.

Pour connaître l’avis d’un expert sur la question, retrouvez les conseils de M. Morinière, notre courtier en crédits partenaire, dans une vidéo dédiée à ce sujet : YouTube – Fabien Immobilier.

Découvrez d'autres conseils

Plan de sobriété énergétique et loi énergie-climat : impacts sur le marché locatif

Le secteur de l’immobilier locatif ancien est très concerné par ces nouvelles lois : découvrez les enjeux.

Investissement locatif : Comment optimiser votre rendement locatif en immobilier

Dans cet article, nous explorerons avec vous les principaux aspects à considérer pour optimiser votre rendeme locatif.

Investissement locatif à Nantes en 2023 : Guide complet pour réussir votre projet immobilier

Vous souhaitez faire un investissement locatif à Nantes en 2023 ? Découvrez notre guide complet